Application de l’article 150-0 B ter CGI et investissement hôtelier : Selon le Conseil d’Etat, louer n’est pas remployer… mais presque !!

Date de publication : 21.10.22

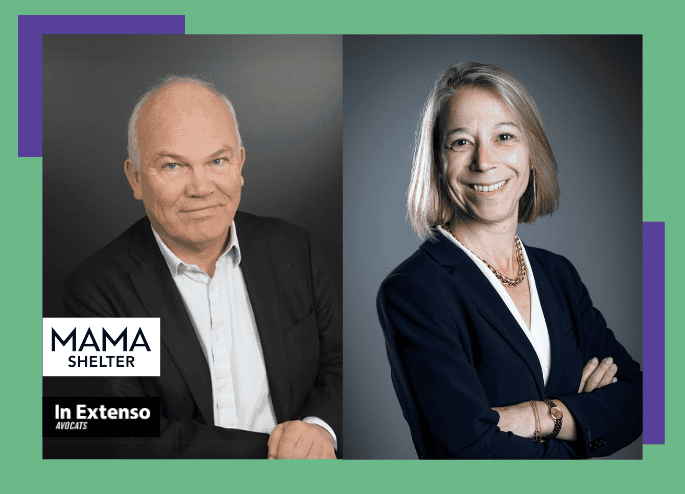

Christopher Boinet

Christopher Boinet

La récente crise du Covid a témoigné de la résilience du secteur hôtelier. L’hôtellerie doit également être appréhendée pour les investisseurs comme un actif plaisir, à l’instar dans son ensemble des « boutiques-hôtels ». Si l’investissement hôtelier reste attractif sur le plan patrimonial, cela est aussi dû au régime de faveur fiscale du remploi de l’article 150-0 B ter du CGI.

Nous complétons ici notre précédent article sur l’application de l’article 150-O B TER du Code général des impôts (CGI) et le remploi dans l’investissement hôtelier publié le 23.11.2021 sur le site de Business Immo[1] dans lequel nous avons passé en revue les étapes et les écueils à appréhender par l’investisseur hôtelier, après la vente de sa première société avant de signer l’acte d’achat de son hôtel.

Faisons le point maintenant sur le principe de l’apport-cession et du réinvestissement d’au moins 60% du produit de la vente suivant les 2 ans de cette opération dans l’activité économique hôtelière.

Le futur investisseur hôtelier souhaite réinvestir le produit de la vente des titres de son ancienne société. L’un des freins à la cession de titres de sa société est bien souvent la fiscalité qui vient frapper la plus-value qu’il a réalisée, taxée au taux de 30 %. Dans la majorité des cas, cette plus-value (égale à la différence entre le prix de vente de ses titres et le prix de souscription ou d’acquisition de ces mêmes titres) est significative.

Pour éviter une telle imposition, le candidat-vendeur apporte à sa holding personnelle les titres de la société qu’il veut céder. La plus-value d’apport sera alors placée en report d’imposition pour l’apporteur et la plus-value de cession par la holding sera, par hypothèse, nulle ou négligeable : le prix de cession étant égal à la valeur d’apport, les deux opérations ne généreront donc aucune imposition, tant que le report est maintenu.

Le report d’imposition de l’apporteur cesse en principe en cas de revente par la société holding de ses titres apportés dans les 3 ans, à moins que cette société holding ne procède au réinvestissement d’au moins 60 % du produit de la vente, dans les 2 ans de cette vente, dans une activité économique comme l’hôtellerie. Rappelons que les activités de gestion de son propre patrimoine mobilier ou immobilier sont exclues du bénéfice de cette dérogation (activité de location immobilière nue ou meublée).

Le maintien du report est conditionné par le réinvestissement de la plus-value générée par la cession, dans le financement de moyens permanents d’exploitation affectés à l’activité économique hôtelière et par une gestion opérationnelle de l’investisseur.

Investissement hôtelier : le réinvestissement projeté dans l’hébergement touristique coche-t-il toutes les cases ?

Si les activités hôtelières ou para hôtelières sont qualifiées d’activité économique, la question en revanche se pose du remploi dans l’immobilier affecté à ces activités.

Exemples de remise en cause du caractère économique du réinvestissement hôtelier

Il arrive que le caractère économique du réinvestissement soit, par la suite, remis en cause par l’administration fiscale avec imposition immédiate de la plus-value. Par exemple, si l’investissement dans une société propriétaire des murs et du fonds revêt en principe un caractère économique, il en va différemment dans le cas du rachat des murs par une société distincte de la structure de rachat du fonds, la première ayant consenti un bail commercial à l’autre. Dans ce cas, l’administration fiscale a tendance à considérer que le réinvestissement dans la société propriétaire des murs n’est pas éligible, car il s’agit d’une activité de location immobilière exclue.

Investissement immobilier : l’arrêt du 19 avril 2022 du Conseil d’Etat a étendu le champ d’application du remploi dans l’hébergement touristique

Le Conseil d’Etat a en effet jugé qu’une activité de loueur en meublé n’est pas éligible aux dispositions de l’article 150-0 B TER du CGI, sauf si et uniquement si, le propriétaire, assure personnellement l’activité de location :

- soit dans des conditions le conduisant à fournir une prestation d’hébergement ;

- soit dans des conditions impliquant pour le propriétaire, alors qu’il en assure directement la gestion, la mise en œuvre d’importants moyens matériels et humains ;

Ainsi, l’activité de location meublée doit soit être assortie de prestations para-hôtelières, soit impliquer des charges de gestions conséquentes pour le propriétaire exploitant[2].

Le réinvestissement doit donc permettre de financer des moyens permanents d’exploitation affectés à l’activité économique et une gestion opérationnelle de l’investisseur. Il faut veiller au degré d’implication de l’investisseur dans la gestion effective de l’hôtel, notamment quand l’hôtel fait l’objet d’un contrat de gestion hôtelier (ce qui est fréquent quand l’investisseur est néophyte). Le contrat de gestion devra être soigneusement rédigé à cet égard et conférer à l’investisseur (en théorie) une confortable marge d’action à la tête de sa société propriétaire du fonds, tout en préparant et conservant un argumentaire en cas de contrôle fiscal sur l’éligibilité au 150-0 B TER.

Pour être éligible, le réinvestissement est encadré par des délais courts. L’investisseur doit ainsi souvent appréhender l’impact des travaux de rénovation-réhabilitation de l’hôtel avant de l’exploiter. Cette phase de travaux peut retarder significativement l’ouverture de l’exploitation hôtelière et fragiliser ainsi l’éligibilité à l’article 150-0 B TER. Les derniers investissements notables réalisés dans l’hôtellerie adossée à la thalassothérapie notamment, et sur des programmes hôteliers parisiens, montrent que ces investissements sont éligibles au remploi fiscal. Il est possible dans certains cas de négocier une forme de rescrit avec l’administration fiscale pour sécuriser son projet d’investissement hôtelier.

Pour respecter le calendrier contraignant du remploi (voir supra ), l’investisseur réalisera promptement les phases d’audit, de négociation et de signature de l’acquisition avec le vendeur de l’hôtel, et se prémunira ainsi des mauvaises surprises[3].

Retrouvez tous nos articles chaque mois dans l’AJD, l’Actualité Juridique des Décideurs. Abonnez-vous !

[1]« Family Offices et investissement patrimonial : conseils d’experts (inextenso-avocats.com) » ; « Comment concilier avec efficacité report de plus-value et réinvestissement dans les boutiques hôtels ou les hôtels plus classiques ? »

[2] CE, 3ème et 8ème ch. Réunies, 19 avril 2022, n° 442946

[3]« Due diligence et pré-acquisition d’un hôtel : les cinq points de contrôle pour aller à l’essentiel ; Five essentials checkpoints for successful buy-side due diligence » ; « Acquérir un hôtel : jamais sans une bonne garantie de passif »

Auteurs :

Partagez